Informe Pagos

El informe Pagos proporciona un análisis detallado de la situación financiera de tu negocio fitness, basado en los pagos efectuados por tus clientes.

El informe de Pagos te proporcionará información financiera valiosa sobre tu negocio, basada en los pagos realizados por tus clientes.

Este informe es una herramienta clave para evaluar las métricas financieras de tu negocio en un período de tiempo determinado, lo que te permitirá tomar decisiones fundamentadas acerca de tus operaciones y estrategias de ventas.

¿Qué contenidos vamos a ver en este tutorial?

A continuación, te lo explicamos todo paso a paso.

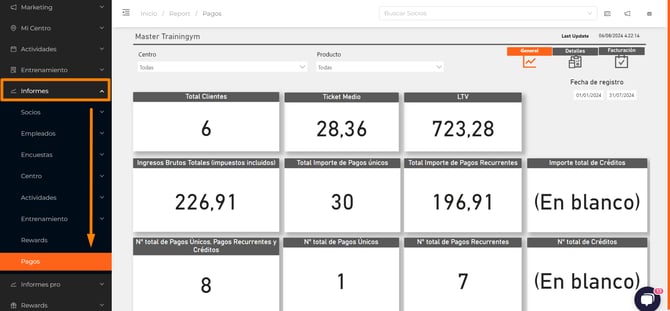

Para acceder a este informe dirígete al menú Informes > Pagos desde Trainingym Manager.

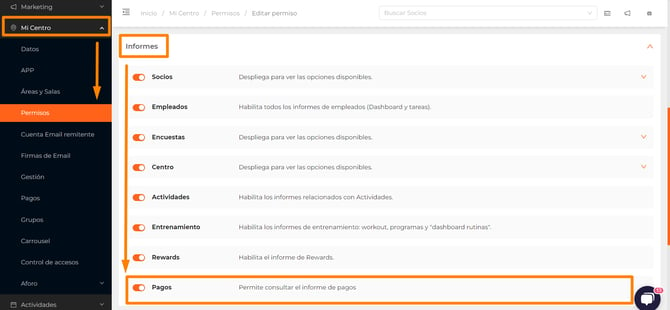

📌 Atención

Si no encuentras el informe a través de la ruta mencionada (Informes > Pagos), debes acceder a tu permiso de empleado desde el menú Mi Centro > Permisos y activar la opción correspondiente.

A continuación, te explicamos cada sección del informe y cómo puedes interpretar los datos para obtener el máximo beneficio.

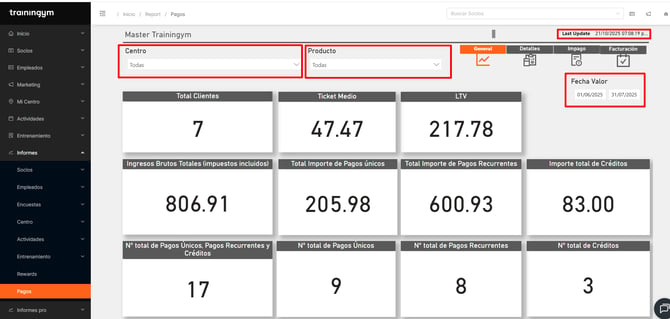

General 📊

En la parte superior del informe, dispones de varios filtros que te permitirán ajustar la información a consultar en el informe.

- Centro. Selecciona el centro o los centros de los cuales quieres obtener la información deseada.

- Producto. Selecciona el producto o los productos (tarifas, bonos y productos) que pueden comprar tus clientes para filtrar los datos correspondientes.

- Fecha de Valor. Selecciona el rango de fechas de consulta, recuerda que la fecha de valor es la fecha en la que se ha ejecutado el pago.

🚨 Cuidado

A la hora de configurar el rango de fechas de consulta comienza por la fecha la fecha fin nunca puede ser anterior a la fecha de inicio.

- Última Actualización. Indica la fecha y hora de la última actualización del informe, lo que es útil para saber si los datos están actualizados.

Informe Pagos

En este apartado del informe podrás consultar las siguientes métricas.

1. Total Clientes

- Qué es: Muestra el número total de clientes que han realizado algún tipo de pago durante el período seleccionado.

🔖 Interpretación:

Un número mayor indica un buen flujo de clientes activos, mientras que un número bajo podría sugerir la necesidad de aumentar las estrategias de captación de cliente.

2. Ticket Medio

- Qué es: El ticket medio es el valor promedio que cada cliente ha pagado durante el período seleccionado en base a las tarifas o bonos contratados.

🔖 Interpretación:

Este valor es útil para entender cuánto gasta en promedio cada cliente. Si es bajo, puedes considerar aumentar el valor percibido de tus servicios o productos.

3. LTV (Lifetime Value)

- Qué es: El valor de por vida (LTV) representa el ingreso promedio que genera un cliente durante toda su relación con tu negocio.

🔖 Interpretación:

Un LTV alto es una señal de que tus clientes son leales y generan ingresos a largo plazo. Si es bajo, puedes revisar las estrategias de retención.

4. Ingresos Brutos Totales (Impuestos Incluidos)

- Qué es: Este es el total de ingresos generados por los clientes, incluyendo impuestos, durante el período seleccionado.

🔖 Interpretación:

Este valor te ofrece una visión general del rendimiento financiero de tu negocio. Compararlo mes a mes o trimestre a trimestre te ayudará a ver el crecimiento o decrecimiento.

5. Total Importe de Pagos Únicos

- Qué es: Este es el importe total de los pagos únicos realizados por los clientes, es decir, aquellos pagos que no son recurrentes. Incluye la compra de bonos, productos (físicos) y pagos personalizados.

🔖 Interpretación:

Si esta métrica es alta, es posible que tus clientes prefieran realizar pagos únicos en lugar de suscribirse a pagos recurrentes. Podrías considerar incentivar las suscripciones.

6. Total Importe de Pagos Recurrentes

- Qué es: Indica el importe total de los pagos recurrentes, como suscripciones mensuales o anuales. Incluye la compra de bonos, productos (físicos) y pagos personalizados.

🔖 Interpretación:

Un valor alto aquí es positivo, ya que indica una base sólida de ingresos recurrentes, lo que ayuda a la estabilidad financiera de tu centro.

7. Importe Total de Créditos

- Qué es: En este campo aparecería el valor total de los créditos (si se aplica) generados por los clientes.

🔖 Interpretación:

Si tu centro utiliza créditos como método de pago, este dato te ayudará a controlar cuánto están utilizando tus clientes en este formato.

8. Nº Total de Pagos Únicos, Pagos Recurrentes y Créditos

- Qué es: Este indicador muestra el número total de transacciones realizadas, incluyendo pagos únicos, recurrentes y créditos.

🔖 Interpretación:

Si el número de pagos únicos es bajo en comparación con los recurrentes, podrías estar captando más clientes suscritos a servicios continuos, lo cual es positivo para la estabilidad.

9. Nº Total de Pagos Únicos

- Qué es: Muestra el número de pagos únicos realizados por los clientes.

🔖 Interpretación:

Si este número es bajo, puede sugerir que tus clientes prefieren pagos recurrentes o que los productos con pago único no están atrayendo suficiente interés.

10. Nº Total de Pagos Recurrentes

- Qué es: El número total de transacciones de pago recurrente.

🔖 Interpretación:

Este indicador muestra la cantidad de veces que los clientes han realizado un pago recurrente, reflejando la fidelidad y la retención de clientes.

11. Nº Total de Créditos

- Qué es: Aquí se mostraría el número total de transacciones realizadas mediante créditos, en caso de que este método esté en uso.

🔖 Interpretación:

Este indicador muestra la cantidad de veces que los clientes han realizado un pago recurrente, reflejando la fidelidad y la retención de clientes.

💡 Recomendación:

Este informe es una herramienta esencial para monitorizar el estado financiero de tu centro. A través de métricas como el Total de Clientes, Ticket Medio, y LTV, puedes evaluar el comportamiento de tus clientes y la estabilidad de tus ingresos. Además, la división entre Pagos Únicos y Pagos Recurrentes te proporciona una visión clara de las preferencias de pago de tus clientes, lo que te permitirá ajustar tu estrategia comercial y de retención.

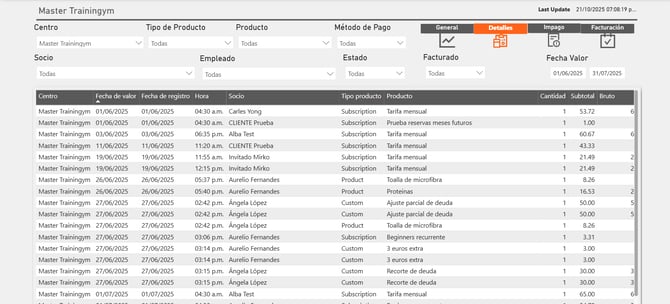

Detalles 📑

El informe detallado de pagos proporciona una visión más granular de todas las transacciones realizadas por los socios de tu negocio. Aquí encontrarás información detallada de cada pago, incluyendo el tipo de producto, método de pago, estado de la transacción, entre otros. Este informe te permitirá analizar los detalles específicos de los pagos de tus clientes para una mejor gestión financiera.

En la parte superior del informe, se encuentran varios filtros que te permitirán ajustar los datos según tus necesidades:

- Centro: Filtra los datos por uno o más centros específicos.

- Tipo de Producto: Puedes seleccionar qué tipología de productos o servicios deseas analizar (por ejemplo, suscripciones, bonos, artículos, combos, pago personalizado y créditos).

- Producto: Puedes seleccionar qué productos en concreto deseas analizar.

- Método de Pago: Filtra los resultados según el tipo de pago, como efectivo, tarjeta de crédito, transferencia, etc.

- Socio y Empleado: Filtra por un socio o empleado específico para ver su historial de pagos.

- Estado: Permite ver solo las transacciones que están Aprobadas, Pendientes o No pagadas.

- Facturado: podrás ver de qué pagos se han emitido factura y de cuales no. Solo aparecerá si está el módulo de pagos activo.

- Fecha de valor. Selecciona el rango de fechas de consulta.

- Última Actualización. Indica la fecha y hora de la última actualización del informe, lo que es útil para saber si los datos están actualizados.

Datos de la tabla del informe

Para un análisis más específico, se proporciona una tabla con detalles de todos los pagos realizados por tus clientes.

La información que mostramos de cada pago a través de esta tabla es la siguiente.

- Centro: mostrará el centro al que corresponden los pagos.

- Fecha de valor: muestra la fecha en la que se realizó o se espera realizar la transacción, es decir, en la que se hizo efectivo el pago.

- Fecha de registro y hora: muestra la fecha y hora en que la transacción fue registrada en el sistema.

- Socio: indica el nombre del cliente o socio que realizó el pago.

- Tipo de producto: indica al tipo de producto al que corresponde el pago.

- Producto: nombre del producto o servicio adquirido por el socio. Si el pago es de una penalización, se marcará con el prefijo Penalización antes del nombre de la tarifa.

- Cantidad: número de productos contratados.

- Subtotal: precio antes del impuesto aplicado.

- Bruto: precio del producto o servicio que se ha cobrado al cliente. Si algún precio es 0, es probable que se trate de un producto gratuito o de una promoción especial.

- Descuento: porcentaje o cantidad de descuento aplicado a la transacción.

- Cupón: Si se ha utilizado un cupón para obtener un descuento, aquí aparecerá el nombre del mismo.

- % Cupón: se indica el porcentaje de descuento aplicado al cupón.

- $ Cupón: importe descontado en el precio.

- Impuesto: valor del impuesto aplicado.

- % Impuesto: porcentaje del impuesto aplicado al pago.

- Origen de pago: indica si la transacción fue procesada de forma manual o automatizada (Stripe o Visa).

- Empleado: nombre del empleado que gestionó o participó en el proceso de cobro.

- Tipo método de pago: diferenciará los pagos manuales de los realizados a través de Stripe o Visa.

- Método de pago: cómo se realizó el pago (por ejemplo, Efectivo, Tarjeta de crédito, transferencia...).

- Código de autorización: sólo para centros que trabajen con VISA.

- Tarjeta: número de tarjeta con el que se ha realizado el pago. Mostrará solo los últimos cuatro dígitos de la tarjeta.

- Status: indica si la transacción ha sido Aprobada, Pendiente o No pagada.

- Facturado: indica si se ha generado o no factura del pago. Solo aparecerá si está el módulo de pagos activo.

- Notas: comentarios que se hayan realizado en el pago.

- ID Cargo: identificador único para cada transacción, útil para el seguimiento y resolución de problemas.

💡 Recomendación:

El Informe Detallado de Pagos de Trainingym Manager es una herramienta indispensable para gestionar y analizar las transacciones financieras de tu centro. A través de este informe, puedes identificar patrones de comportamiento de pago, monitorear la efectividad de tus promociones y cupones, y asegurar que los impuestos se están aplicando correctamente. Además, te permite hacer un seguimiento preciso del estado de los pagos, lo cual es esencial para mantener una buena salud financiera.

Impago ⚠️

Esta pestaña se centra únicamente en los pagos que no se han podido ejecutar y están en estado Impagado.

Al igual que en las pestañas anteriores, en la parte superior encontrarás los siguientes filtros:

- Centro: Filtra los datos por uno o más centros específicos.

- Tipo de Producto: Puedes seleccionar qué tipología de productos o servicios deseas analizar (por ejemplo, suscripciones, bonos, artículos, combos, pago personalizado y créditos).

- Producto: Puedes seleccionar qué productos en concreto deseas analizar.

- Método de Pago: Filtra los resultados según el tipo de pago, como efectivo, tarjeta de crédito, transferencia, etc.

- Socio y Empleado: Filtra por un socio o empleado específico para ver su historial de pagos.

- Fecha de valor. Selecciona el rango de fechas de consulta.

Además, encontraréis una tabla de detalles que aporta los siguientes datos:

- Centro: mostrará el centro al que corresponden los pagos.

- Fecha de valor: muestra la fecha en la que se realizó o se espera realizar la transacción, es decir, en la que se hizo efectivo el pago.

- Fecha de registro y hora: muestra la fecha y hora en que la transacción fue registrada en el sistema.

- Status: muestra solo transacciones No pagada.

- Socio: indica el nombre del cliente o socio que realizó el pago.

- Producto: nombre del producto o servicio adquirido por el socio.

- Bruto: precio del producto o servicio que se ha cobrado al cliente. Si algún precio es 0, es probable que se trate de un producto gratuito o de una promoción especial.

- Descuento: porcentaje o cantidad de descuento aplicado a la transacción.

- % Cupón: se indica el porcentaje de descuento aplicado al cupón.

- Cupón: Si se ha utilizado un cupón para obtener un descuento, aquí aparecerá el nombre del mismo.

- Impuesto: valor del impuesto aplicado.

- % Impuesto: porcentaje del impuesto aplicado al pago.

- Tipo de método de pago: indica si la transacción fue procesada de forma manual o automatizada (Stripe o Visa).

- Método de pago: cómo se realizó el pago (por ejemplo, Efectivo, Tarjeta de crédito, transferencia).

- Tipo de pago: indica si la transacción es un pago único o un pago recurrente.

- ID Cargo: identificador único para cada transacción, útil para el seguimiento y resolución de problemas.

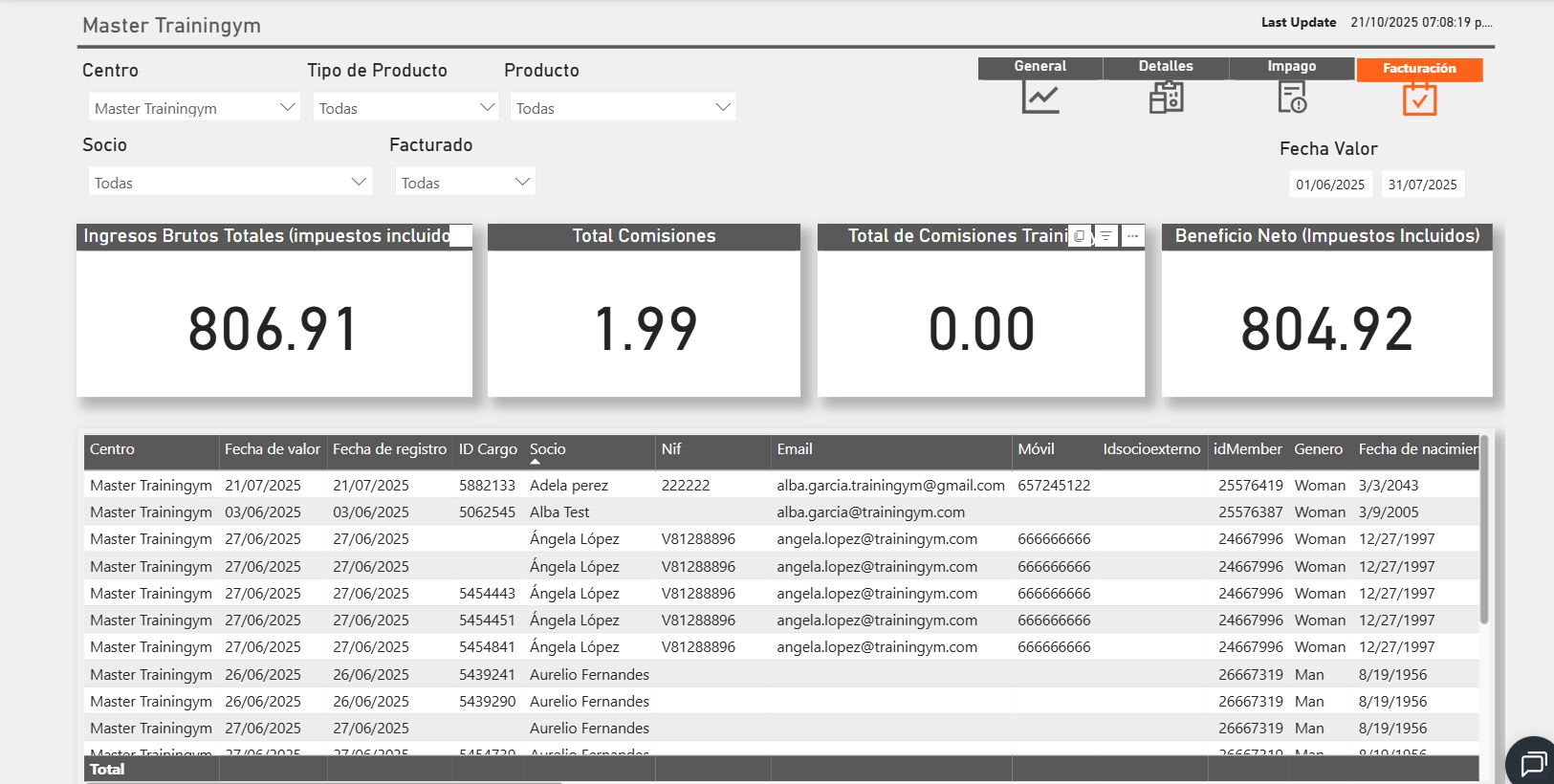

Facturación 💰

El informe de facturación te ofrece una visión detallada de los ingresos generados por tu negocio. Este informe incluye datos clave como los ingresos brutos, las comisiones de las plataformas de pago y el beneficio neto.

En la parte superior del informe, encontrarás una serie de filtros que te permiten ajustar los datos visualizados según tus necesidades:

- Centro: Selecciona el centro del que deseas ver la información de facturación.

- Tipo de Producto: Puedes seleccionar qué tipología de productos o servicios deseas analizar (por ejemplo, suscripciones, bonos, artículos, combos, pago personalizado y créditos).

- Producto: Puedes seleccionar qué productos en concreto deseas analizar.

- Socio: Filtra los resultados por un socio en particular para ver sus transacciones específicas.

- Facturado: podrás ver de qué pagos se han emitido factura y de cuales no. Solo aparecerá si está el módulo de pagos activo.

- Fecha de Valor: Puedes seleccionar el rango de fechas para ajustar el período de tiempo sobre el cual quieres ver la información.

- Última Actualización: Indica la fecha y hora de la última actualización del informe, lo que es útil para saber si los datos están actualizados.

Informe de facturación

A continuación, te guiamos a través de cada una de las secciones del informe para que puedas aprovechar al máximo la información disponible.

Indicadores Principales (KPI)

En la parte superior del informe, verás los siguientes indicadores clave:

1. Ingresos Brutos Totales (Impuestos Incluidos)

- Qué es: Representa el total de ingresos generados por las ventas de productos o servicios, incluyendo los impuestos.

🔖 Interpretación:

Esta métrica te ofrece una visión general de los ingresos generados antes de restar cualquier comisión o gasto adicional. Es útil para evaluar el volumen total de negocio en un período específico2. Total de Comisiones

- Qué es: Muestra el total de comisiones cobradas por Stripe, en caso de que se utilice este procesador de pagos.

🔖 Interpretación:

Te permite conocer los costos asociados a las transacciones procesadas por Stripe. Un análisis de esta métrica te ayudará a evaluar el impacto de estas comisiones en tus ingresos netos.3. Total de Comisiones Trainingym

- Qué es: Muestra las comisiones cobradas por Trainingym como proveedor del módulo de pagos.

🔖 Interpretación:

Te permite conocer los costos asociados a las transacciones procesadas por Trainingym. Un análisis de esta métrica te ayudará a evaluar el impacto de estas comisiones en tus ingresos netos.

4. Beneficio Neto (Impuestos Incluidos)

- Qué es: Indica el beneficio neto después de restar las comisiones y otros costos, pero aún incluyendo impuestos.

🔖 Interpretación:

Esta métrica es fundamental para conocer la rentabilidad de tu negocio. Un beneficio neto alto sugiere una buena gestión de los ingresos y los costos, mientras que un valor bajo podría indicar la necesidad de revisar la estructura de precios o los gastos operativos.Detalles de Facturación

En la parte inferior del informe, encontrarás una tabla que proporciona una vista detallada de cada transacción realizada. A continuación, se describen las columnas principales de la tabla y cómo interpretarlas:

1. Centro: Selecciona el centro del que deseas ver la información de facturación.

2. Fecha de Registro y Fecha de Valor

- Qué es: La Fecha de Registro muestra cuándo se registró la transacción en el sistema, mientras que la Fecha de Valor indica cuándo se realizó efectivamente el pago.

🔖 Interpretación:

Estas fechas son útiles para comprobar la puntualidad de los pagos y asegurarte de que no hay retrasos en la contabilización de ingresos.2. ID Cargo

- Qué es: Un identificador único para cada transacción o pago.

🔖 Interpretación:

Este ID es útil para hacer un seguimiento de transacciones específicas y resolver cualquier disputa o consulta relacionada con un pago en particular.3. Socio

- Qué es: Indica el nombre del cliente que realizó el pago.

🔖 Interpretación:

Esta columna es clave para identificar qué clientes están generando ingresos y para verificar la correcta asociación de los pagos a los clientes.4. NIF

- Qué es: El Número de Identificación Fiscal del cliente.

🔖 Interpretación:

Esta columna es importante para fines fiscales y de facturación, especialmente si es necesario emitir facturas o reportar impuestos.5. Email y Datos de Contacto

- Qué es: Incluye el correo electrónico y la información de contacto del cliente como idsocio externo, id miembro, género, fecha de nacimiento, dirección, ciudad y código postal.

🔖 Interpretación:

Es útil para mantener un registro claro de los clientes y facilitar el seguimiento en caso de que sea necesario contactarles por algún problema de pago o facturación.6. Producto e ID de Producto

- Qué es: Describe el producto o servicio que el cliente ha adquirido y su ID correspondiente.

🔖 Interpretación:

Te permite identificar qué productos están generando ingresos y analizar qué servicios o productos son más populares.7. Tipo de Pago

- Qué es: Indica si la transacción es un pago único o un pago recurrente.

🔖 Interpretación:

Es crucial para analizar las suscripciones activas y los pagos únicos. Un alto número de pagos recurrentes sugiere que tienes una base de ingresos estable y predecible.8. Inicio y Fin de Suscripción

- Qué es: Las fechas de inicio y fin de las suscripciones.

🔖 Interpretación:

Estas fechas te permiten hacer un seguimiento de la duración de las suscripciones y planificar las renovaciones de los clientes a tiempo.9. Tipo método de pago

- Qué es: Indica si la transacción fue procesada de manera manual o automatizada (Stripe o Visa).

🔖 Interpretación:

Las transacciones manuales pueden requerir más tiempo y atención. Si hay muchas transacciones manuales, puede ser útil revisar la posibilidad de automatizar algunos procesos para optimizar la eficiencia.10. Método de Pago

- Qué es: Indica el método de pago utilizado por el cliente.

🔖 Interpretación:

Es útil para entender las preferencias de pago de tus clientes. Un análisis de este dato puede ayudar a identificar oportunidades para ofrecer métodos de pago adicionales o mejorar la experiencia de pago.11. Bruto

- Qué es: El precio que el cliente ha pagado por el producto o servicio.

🔖 Interpretación:

Esta columna te permite verificar si los precios cobrados son correctos según el servicio o producto adquirido.12. Descuento

- Qué es: Muestra el porcentaje o valor absoluto de cualquier descuento aplicado a la transacción.

🔖 Interpretación:

Útil para hacer un seguimiento de las promociones y descuentos aplicados. Si hay muchos descuentos, podrías analizar su impacto en el beneficio neto.13. Cupón y % Cupón

- Qué es: Si se utilizó un cupón para aplicar un descuento, aquí aparecerá el nombre del cupón.

🔖 Interpretación:

Te ayuda a hacer un seguimiento de los cupones utilizados y analizar la efectividad de tus campañas promocionales.14. Impuesto y % de Impuesto

- Qué es: El valor y porcentaje de impuesto aplicado a la transacción.

🔖 Interpretación:

Es importante para asegurarte de que los impuestos están siendo calculados correctamente y se reflejan de acuerdo con las normativas locales.15. Total Comisiones Stripe / Comisiones Trainingym

- Qué es: Refleja las comisiones cobradas por cada plataforma, como Stripe o Trainingym.

🔖 Interpretación:

Te permite ver el impacto de las comisiones sobre las transacciones y ajustar tus precios o comisiones si es necesario para mejorar los márgenes de ganancia.El % TG Venta refleja la comisión cobrada por Trainingym en una transacción concreta de un cliente.

El % TG Centro refleja la comisión actual que tu negocio tiene establecida en Trainingym.

16. Beneficio Neto (Impuestos Incluidos)

- Qué es: El beneficio neto después de aplicar todos los costos, comisiones e impuestos, para cada transacción.

🔖 Interpretación:

Este valor es el más importante para evaluar la rentabilidad de cada transacción. Asegúrate de que el beneficio neto sea lo suficientemente alto para cubrir los costos operativos y generar ganancias.

17. Facturado

- Qué es: te indica si se ha generado factura del pago. Solo aparecerá si está el módulo de pagos activo.

💡 Recomendación:

El Informe de Facturación es una herramienta poderosa para entender la salud financiera de tu centro. Al monitorear indicadores clave como los Ingresos Brutos, las Comisiones aplicadas y el Beneficio Neto, puedes obtener una visión clara de tu rentabilidad. Además, el análisis detallado de cada transacción en la tabla de facturación te permite realizar un seguimiento de los precios, descuentos, impuestos y comisiones para asegurar una buena gestión financiera. Utiliza esta información para tomar decisiones estratégicas que optimicen los ingresos y controlen los costos de tu centro.

En conclusión, el informe pagos te brindará las herramientas necesarias para controlar cada aspecto de sus transacciones financieras, lo que resulta fundamental para asegurar la sostenibilidad y crecimiento del centro a largo plazo. Estos informes, correctamente interpretados, pueden impulsar una toma de decisiones más ágil y eficaz, permitiendo mejorar la rentabilidad y asegurar la satisfacción tanto de los clientes como del equipo de trabajo.